Večina varčevalcev v Sloveniji v času pisanja ni zadovoljna z obrestne mere za vezano varčevanje, ki so trenutno na najnižjih ravneh v zgodovini. To je razumljivo, saj je zdaj težko dobiti več kot 1% obresti za enoletno vezavo, pred desetimi leti pa je bilo mogoče dobiti več kot 5%.

Toda to ne pomeni, da je takrat prihranki je bilo bolj donosno. Na donosnost varčevanja namreč poleg obrestnih mer pomembno vpliva inflacija, torej letna stopnja inflacije.

Kaj je inflacija?

V ekonomiji inflacija pomeni padec vrednosti ali kupne moči denarja. To pomeni, da lahko zaradi učinka inflacije za enako količino denarja kupite manj izdelkov in storitev. Lahko tudi rečemo, da je za enako količino izdelkov in storitev potrebno vedno več denarja.

Poskusite se spomniti, koliko so stali kruh, mleko, bencin pred 10 ali 20 leti in primerjajte te cene z današnjimi. Uradne podatke o stopnji inflacije v Sloveniji lahko spremljate na spletni strani Statističnega urada Republike Slovenije.

Stopnja inflacije je običajno višja od obrestnih mer za vezano varčevanje, kar pomeni, da se varčevanje ne izplača niti ob visokih nominalnih obrestnih merah. Kaj je vredno to, da boste v enem letu prejeli 5% obresti od banke, če so cene zrasle za 6%.

To je enako slaba situacija, ko je obrestna mera za varčevanje 1 %, stopnja inflacije pa približno 2 %. V obeh primerih lahko čez eno leto kupite približno 1 % manj kot danes, kar pomeni, da se z varčevanjem izgublja denar.

Kaj povzroča inflacijo?

Večina ekonomistov meni, da je inflacija posledica prekomernega povečanja denarja v obtoku. Če v nekem letu gospodarstvo določene države ni raslo, denarja pa je dvakrat več, se cene zelo hitro dvignejo v povprečju za enak odstotek. Tisti, ki dobijo dodatno vsoto denarja, ga bodo namreč začeli trošiti in se ne bodo preveč ozirali na nekaj odstotkov višjo ceno.

Delu trgovcev in drugih udeležencev v gospodarstvu bo uspelo prodati večino zalog in bodo začeli dvigovati cene, kar bo vodilo v verižno reakcijo in splošno rast cen v celotnem gospodarstvu.

Postavlja se vprašanje, zakaj prihaja do povečanja denarja v obtoku? Gre za to, da vsaka država potrebuje denar, ko se to zgodi pa se ga odloči ustvariti iz nič in ga lahko porabi za različne izdatke, kot je vzdrževanje socialnega miru, izpolnjevanje obljub politikov, financiranje vojne, odplačilo starih dolgov itd.

Ker danes nobena valuta na svetu ni podprta z zlatom, je denar mogoče ustvariti s tiskanjem novih bankovcev ali vtipkavanjem številk na računalniku, ustvarjanje denarja pa se pripiše centralni banki v Slovenije je to Banka Slovenije). Poleg centralnih bank količino denarja na posreden način povečujejo tudi navadne poslovne banke.

Ko komitent banke vloži denar v varčevanje, banka ta isti denar da kot posojilo nekomu drugemu. Na ta način imata tako vlagatelj kot posojilojemalec banke na voljo denar za potrošnjo, kar prispeva k inflaciji. Praviloma velja, da hitrejša kot je rast dolga v državi, višja je stopnja inflacije.

Dobre in slabe strani inflacije

Čeprav inflacija z vidika varčevalcev v bankah ni dobra, ima ta ekonomski pojav svoje dobre strani. Inflacija omogoča lažje poplačilo starih dolgov, ne glede na to, ali gre za dolg posameznika, podjetja ali države.

Na primer če posameznik s plačo 5000 eurov najame kredit, pri katerem so obroki 2500 eur, gre polovica njegovih prihodkov za odplačilo kredita. Če pa se tej osebi po 15 letih zaradi vpliva inflacije plača dvigne na 15000 eur, bo obrok posojila v višini 2500 kun predstavljal le še 17 odstotkov prihodkov.

Drug pozitiven učinek zmerne stopnje inflacije je motivacija državljanov za naložbe. Namreč, če bodo državljani vedeli, da denar sčasoma počasi izgublja vrednost, ga bodo bolj pripravljeni vlagati v poslovne dejavnosti, kar bo prispevalo h gospodarski rasti.

A za dosego takšnega učinka mora centralna banka zagotoviti, da stopnja inflacije ni višja od nekaj odstotkov, sicer lahko pride do nasprotnega učinka ali celo hiperinflacije.

Hiperinflacija – Najpogostejši vzrok propada valute

V razvitih državah centralne banke običajno želijo ohraniti letno stopnjo inflacije pri 2%, vendar to ni vedno mogoče, zlasti v nestabilnih državah v razvoju. Ko inflacija uide nadzoru in cene v gospodarstvu rastejo za 50 % ali več mesečno, se stanje imenuje hiperinflacija.

V zgodovini je bilo veliko primerov hiperinflacije, ena najbolj znanih pa je hiperinflacija v Nemčiji po prvi svetovni vojni, ko ste lahko leta 1923 za 1.000.000.000.000 mark kupiti tisto, kar je leta 1918 stalo le eno marko. To pomeni, da so življenjski prihranki državljanov, ki so jih imeli shranjene v gotovini pod žimnico ali na bančnih računih, postali popolnoma brez vrednosti. V 80. letih 20. stoletja je bila tudi v Jugoslaviji zelo visoka inflacija, kjer so prihranki državljanov enostavno propadali.

Dolga obdobja visoke inflacije spodkopavajo zaupanje javnosti v valuto, kar vodi do prihranki v zlatu in tuje valute, ki veljajo za stabilne. Po nastopu hiperinflacije država ne more več povrniti zaupanja v valuto, zato ustvari novo valuto, s katero poskuša zaustaviti paniko in stabilizirati gospodarstvo.

Od približno 800 papirnatih valut, ki so obstajale v zgodovini, jih je doslej propadlo več kot 600, najpogostejši vzrok za propad pa je bila hiperinflacija. Od valut, ki obstajajo danes, so absolutno vse vredne bistveno manj kot pred nekaj desetletji, in ko se bo to zgodilo, jih bo doletela usoda vseh papirnatih valut – postale bodo ničvredne.

Kako zaščititi prihranke pred inflacijo?

Ker si nobena centralna banka na svetu ne prizadeva obdržati stopnje inflacije pri 0 %, vsaka papirnata valuta postopoma izgublja vrednost, vključno z ameriškim dolarjem, švicarskim frankom in drugimi valutami, ki veljajo za varne. Obrestne mere za vezano varčevanje so pogosto bistveno nižje od stopnje inflacije, zato ne morejo nadomestiti padca vrednosti denarja.

Na srečo obstaja način za doseganje dolgoročne zaščite pred inflacijo in gre za vlaganje v zlato. Zlato je tisoče let služilo kot naravna svetovna valuta in je obdržalo svojo vrednost skozi vse krize, vojne in propade držav in imperijev. Odkar so ZDA leta 1971 zapustile zlati standard, je cena zlata narasla v povprečju za 8 % na leto, kar je višje od obrestnih mer tudi v dobrih časih in več kot dovolj za izravnavo učinkov inflacije.

To pomeni, da če je povprečno hišo mogoče kupiti danes za 3 kg zlata, jo je bilo mogoče kupiti za približno enako količino pred 100 leti in jo bo verjetno mogoče kupiti čez 100 let, ne glede na valuto, v kateri izražena je nominalna cena.

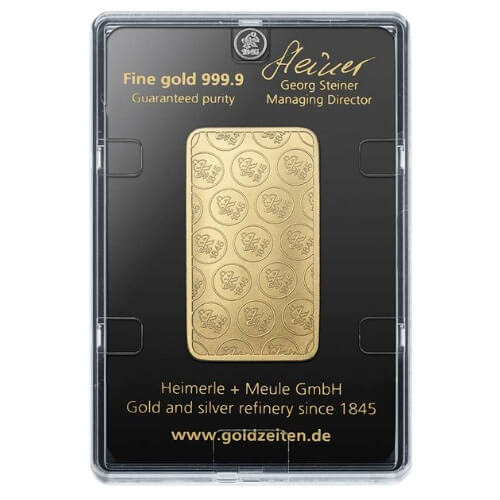

Poleg zagotavljanja stabilnosti vrednosti življenjskih prihrankov, zlate palice i zlatniki. zagotavljajo tudi neodvisnost stabilnost finančnega sistema oziroma države. Zato tistim, ki svoje prihranke hranijo v obliki naložbenega zlata, ni treba skrbeti za inflacijo in ali bo njihova banka propadla. Druga prednost varčevanja v zlatu je, da naložbeno zlato ni predmet davka na kapitalski dobiček.

Oglejte si najboljšo ponudbo investicijskega zlata v Sloveniji s klikom na povezavo:

Imate dodatna vprašanja o vlaganju v zlato? Za brezplačen posvet se obrnite na naše strokovnjake:

Avtor:

centerzlata.com

Besedila na strani centerzlata.com so namenjena izključno informiranju in izobraževanju o finančnih trgih in trgih plemenitih kovin in jih ne smemo obravnavati kot investicijske nasvete.