Frakcijsko bančništvo (delno rezervno bančništvo) je tip bančništva, na katerem sloni celoten sodobni denarni sistem. To je načelo, ki ga danes uporablja vsaka poslovna banka – tako v tujini kot na Hrvaškem.

Kaj je delno bančništvo?

Frakcijsko bančništvo je sistem, v katerem banke obdržijo le del ali frakcijovplačanih depozitov v obliki varovanja ali rezerve, preostali del denarja pa se plasira na trg v obliki posojil ali drugih finančnih instrumentov. Na ta način banke z denarjem vlagateljev (občanov in podjetij) izdajajo posojila, na katerih zaslužijo z zaračunanimi obrestmi.

Delno ali frakcijsko bančništvo ima določene prednosti in slabosti. Prednost tega sistema, ki se največkrat navaja, je spodbujanje gospodarske rasti z lažjo izposojo denarja. Frakcijsko bančništvo namreč bankam omogoča, da kapital, ki dejansko ni njihov, s posojili ponovno plasirajo v gospodarstvo, kar spodbuja novo gospodarsko aktivnost in potrošnjo, hkrati pa povečuje količino denarja v obtoku. Mnogi menijo, da je prav to v veliki meri pripomoglo k veliki gospodarski rasti v drugi polovici 20. stoletja.

Za zagotavljanje likvidnosti v gospodarstvu centralne banke običajno določajo tečaj minimalne obvezne rezerve ki jih morajo poslovne banke imeti vedno na voljo. Banka Slovenije to stopnjo ima stopnjo 2022 %. V prevodu to pomeni, da mora imeti banka pri centralni banki deponiranih le 9% sredstev svojih vlagateljev. Gre za minimalni znesek – banke lahko s svojimi predpisi določijo višjo obrestno mero, kar pogosto storijo zaradi zagotavljanja svoje likvidnosti, vedno pa gre le za del prejetega denarja.

Slabosti frakcijskega bančništva

Nezmožnost izplačila vseh vlagateljev

Sistem frakcijskega bančništva deluje tako, kot je bil zasnovan, dokler je stanje gospodarstva dobro. Ko pa pride do težav, se lahko te težave v zelo kratkem času razširijo na celotno gospodarstvo. Dejstvo je, da imajo banke za dvig na voljo le del prihrankov državljanov, zato se postavlja preprosto vprašanje, kaj pa, če vsi hkrati hitijo dvigovati svoje prihranke z bančnih računov?

Zgoraj omenjeno situacijo popularno imenujemo tek na banke tek na banke in je večkrat v zgodovini povzročil propad bank. Napadi na banke se običajno zgodijo zaradi večjih motenj in nestabilnosti, kot so krize in recesije ali hiperinflacije, saj takrat varčevalci izgubijo zaupanje v banke, zaradi česar želijo denar dvigniti na varno. Ta vzorec vedenja ustvarja zaprt krog, v katerem vse več ljudi želi dvigniti svoj denar, ker vidijo, da to počnejo drugi. Banki nato zmanjka denarja in ne more plačati vsega, zato se je prisiljena zapreti ali prodati v brezplačni vrednosti drugi banki.

Temu smo bili nedavno lahko priča v primeru propada ameriške banke Silicon Valley Bank. Ta banka je zašla v težave zaradi slabih naložbenih odločitev vodstva, kar je omajalo zaupanje vlagateljev, ki so pohiteli z izplačili svojega denarja, preden je banka propadla. Ironično je, da je prav to močno prispevalo k propadu te banke.

Ustvarjanje novega denarja povečuje inflacijo

Poleg tega, da v sistemu delnega bančništva banke nimajo dovolj gotovine za poplačilo vseh vlagateljev, je slabost tudi neugoden vpliv takšnega sistema na dolgoročno inflacijo. Frakcijsko bančništvo namreč bankam omogoča ustvarjanje novega denarja iz nič, kar v ekonomiji imenujemo sekundarna denarna emisija, poenostavljeno povedano pa deluje takole:

Deponent položi na banko določen znesek, na primer 100.000 €. Večji del tega zneska banka vzame in ga da v posojilo tretji osebi v višini 90.000 evrov. Prvotni varčevalec ima tako na računu vplačanih 100.000 evrov, posojilojemalec, ki je najel posojilo, pa novih 90.000 evrov. Na ta način, čeprav je bilo v banko vplačanih le 100.000 €, je banka »ustvarila« dodatnih 90.000 € in skupni znesek denarja znaša 190.000 €.

Banke lahko tako ustvarjajo denar iz nič, povečujejo ponudbo denarja, to je količino denarja v obtoku v gospodarstvu. Ta praksa prispeva k rasti gospodarstva, vendar ima za posledico inflacijo – zvišanje splošne ravni cen izdelkov in storitev. Na inflacijo je pravilneje gledati kot na padec vrednosti denarja in ne le kot na rast cen, kar ni presenetljivo, saj več kot je denarja v obtoku, manj je vreden. Povišanje inflacije je torej neizogibna posledica gospodarstva, v katerem obstaja delno bančništvo.

Varčevanje v zlatu kot alternativa bankam

Čeprav ima delni bančni sistem svoje pomanjkljivosti, v današnjem sodobnem svetu brez bank ni mogoče delovati. Posamezniki prejemamo plačo na svoj bančni račun, z njega plačujemo s karticami, kar nam zelo olajša življenje, saj nam ni treba nositi velikih količin gotovine s seboj. Naivno pa je misliti, da moramo vso finančno svobodo predati bankam.

Banke svoje dolgoročne terjatve (posojila) financirajo s kratkoročnimi obveznostmi (depoziti). Takšen sistem ni brez tveganj in lahko zaradi makroekonomske nestabilnosti ali slabega vodenja posamezne banke povzroči težave vsem, ki imajo svoj denar shranjen v banki. Čeprav je res, da država praviloma zavaruje vloge do določene višine, to pomeni le, da se odvisnost od banke spremeni v odvisnost od države.

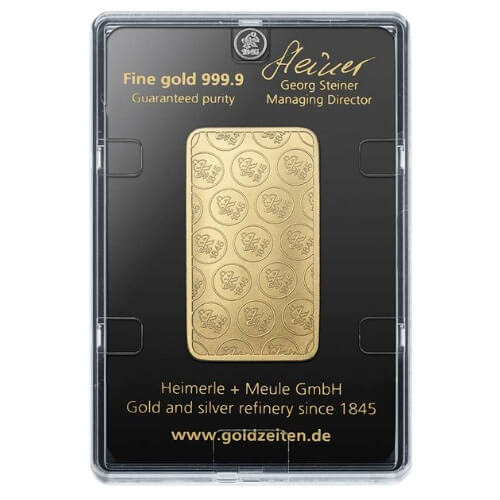

Da bi se izognili preveliki odvisnosti od bank, katerih poslovanje temelji na delnem bančništvu, se vse več varčevalcev obrača k alternativnim oblikam varčevanja, kot je npr. naložbeno zlato v fizični obliki. Zlate palice in zlatniki so donosna oblika dolgoročnega varčevanja, ki je popolnoma neodvisna od bančnega in finančnega sistema, pa tudi od države, saj gre za obliko premoženja, ki je popolnoma oproščeno vseh davkov, vključno z DDV in kapitalom. davek na dobiček.

Zlato se je poleg neodvisnosti izkazalo tudi kot zelo donosna naložba, torej varčevanje. Cena zlata v evrih je v zadnjih 20 letih zrasel za več kot 480 %, kar je v povprečju okoli 8.5 % letno. Če to primerjamo z mizerno nizkimi obrestmi za varčevanje, ki jih dajejo banke, je jasno, zakaj so zlatniki in zlate palice, ki jih je zelo enostavno zamenjati za gotovino, vedno bolj priljubljena oblika varčevanja.

Če banke propadejo, so varčevalci, ki imajo zlato, lahko prepričani, da bodo njihovi prihranki še vedno vredni. Zlato je v preteklosti preživelo številne države, valute in banke in ni razloga za pričakovanje, da se enak trend ne bo nadaljeval tudi v prihodnosti.

Za zaključek se lahko spomnimo znamenitega citata bankirja JP Morgana, ki je bil zelo dobro seznanjen s tem, kako deluje delno bančništvo: “Zlato je denar, vse ostalo je kredit.“

Oglejte si najboljšo ponudbo investicijskega zlata v Sloveniji s klikom na povezavo:

Avtor:

centerzlata.com

Besedila na strani centerzlata.com so namenjena izključno informiranju in izobraževanju o finančnih trgih in trgih plemenitih kovin in jih ne smemo obravnavati kot investicijske nasvete.